Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

РСВ-1 2020 консолидация

РСВ-1 2020 консолидация

Добрый день!

Вышла поставка с новой РСВ-1 2020. Возможно ли в ней будет выгрузить данные для консолидации и загрузить их вновь , как это было в РСВ предыдущих лет?

СЗВ-ТД

СЗВ-ТД

КЗ релиз 604.4

Отчет СЗВ-ТД за февраль включает кадровые мероприятия, переданные в январе.

Печать 2 НДФЛ с сортировкой по ФИО (или по номеру справки)

Печать 2 НДФЛ с сортировкой по ФИО (или по номеру справки)

Добрый день. Как настроить чтобы справки 2-НДФЛ для сотрудников распечатывались с сортировкой по ФИО а не по табельным номерам?

СЗВ-ТД

СЗВ-ТД

Добрый день!

Организация ведет приказы в КЗарплата, в поле "Подразделение" указывают произвольно созданные подразделения (для дополнительной аналитики).

При формировании файла СЗВ -ТД необходима настройка, чтобы

поле

"<СтруктурноеПодразделение>ПРИСМОТР И УХОД_МБДОУ № **"</СтруктурноеПодразделение>

заполнялось - Настройка - Справка о предприятии - "Наименование предприятия (Краткое)

Просим внести изменения в программу: Настройка - 5. Таблиц и Форм печати - Справки и отчеты для ПФ - СЗВ-ТД

добавить настройку

Заполнять поле "Структурное Подразделение" - "1" - Наименование организации (Краткое).

Выгрузка в Барс.Web-мониторинг

Выгрузка в Барс.Web-мониторинг

Добрый день!

Клиент интересуется, есть ли возможность как-либо выгрузить отчётность по статистике "Мониторинг. Форма для заполнения (минтруд, минздрав)" в Барс.Web-мониторинг, и если нет, то есть ли это в планах на реализацию?

Как в Контур-Зарплате сформировать перечень льготных профессий?

Как в Контур-Зарплате сформировать перечень льготных профессий?

Добрый день! Подскажите, как в программу "перечень льготных профессий" подгрузить сотрудников из АМБы?

Какой отчёт в АМБе сформировать, и каким способом подгрузить в перечень ЛП?

В перечне ЛП есть разные загрузки:

- загрузить поимённый список из ЛС

- загрузить поимённый список из файла

- загрузить перечень из файла xml

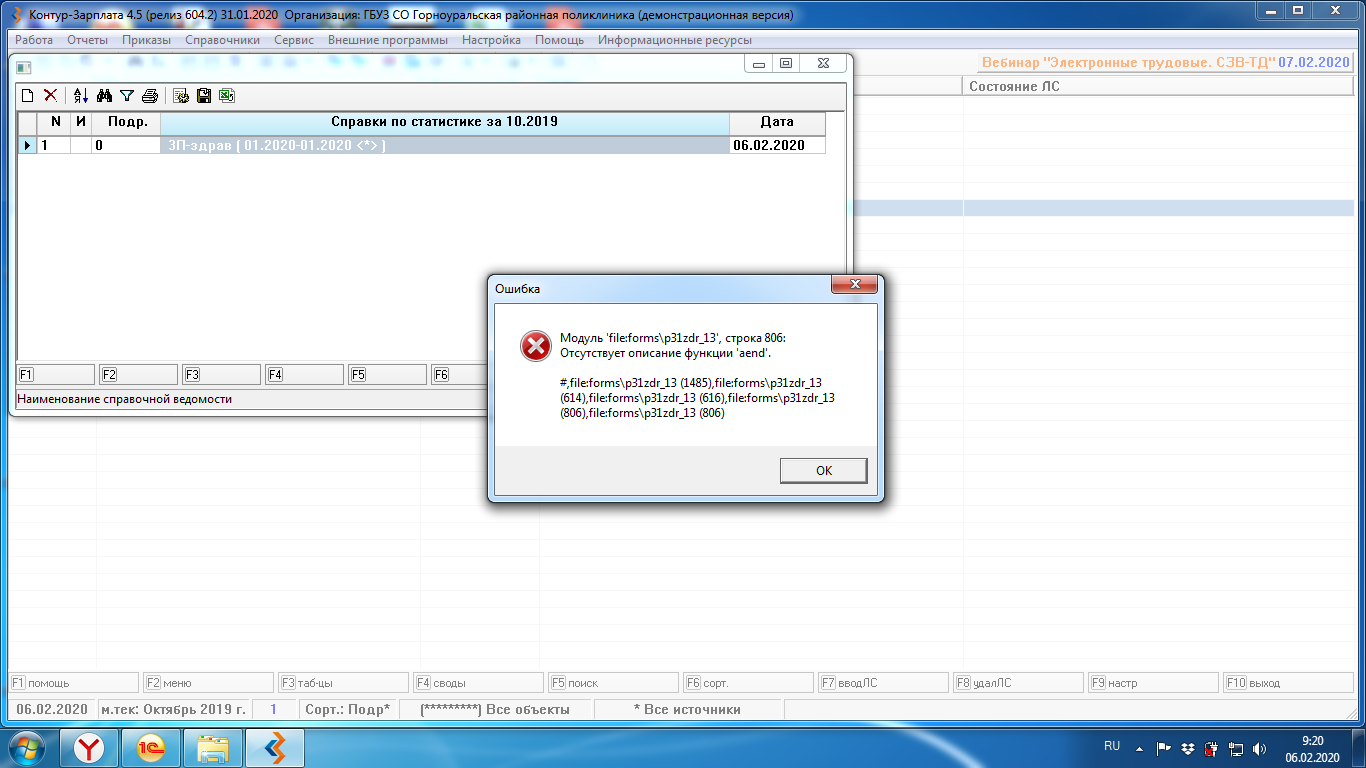

Проблема с выгрузкой в файл формы ЗП-Здрав.

Проблема с выгрузкой в файл формы ЗП-Здрав.

Не получается сформировать файл для формы ЗП-Здрав. Программа выдаёт ошибку.

Данная ошибка выходит так же и на поставке 604.2.

Как выяснилось, проблема заключается в настройке формы ЗП-Здрав: Передавать в файл в формате Росминздрава.

В организации стоит 1. Если эту единицу заменить на 0, то ошибка уходит и файл формируется.

Но пором, бухгалтер не может загрузить его в программу для отправки.

Подскажите, что делать.

Электронная трудовая книжка. СЗВ-ТД

Электронная трудовая книжка. СЗВ-ТД

Электронная трудовая книжка. В полях кадровой части:- дата проведения мероприятия, сведения о мероприятии, вид поручаемой работы, код выполняемой функции-что нужно заполнять?

На вебинаре по Контур-Зарплате было сказано, что при первой подачи отчета СЗВ-ТД нужно будет заполнять сведения по работнику на 01.01.2020 г. Как и где можно заполнять это в КЗ. Какую дату указывать(пример работник был принят на предприятие в 15 января 2018 года. Я должна в отчет указать дату 15 января 2018 г. или 01.01.2020 г)

как настроить взносы по травматизму чтобы правильно считал и во всех формах отражал

как настроить взносы по травматизму чтобы правильно считал и во всех формах отражал

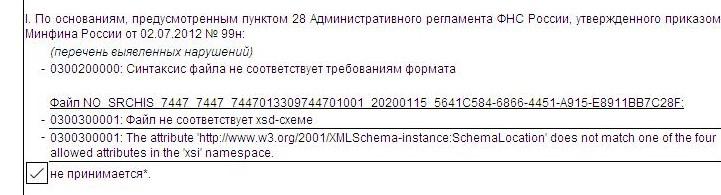

Отчет по среднесписочной численности возвращается из налоговой с ошибкой

Отчет по среднесписочной численности возвращается из налоговой с ошибкой

С какой стороны может быть ошибка?

Клиент отправляет через Линк-сервис, в их программе проверка проходит без ошибок, но налоговая не принимает.

Версия КЗ от 10.01.2020

Сервис поддержки клиентов работает на платформе UserEcho