Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

Возврат переплаты отпускных при увольнении

Возврат переплаты отпускных при увольнении

Добрый день. При увольнении сотрудника выяснилось, что он должен вернуть денежные средства за 13 дней отпуска, отработанных дней в августе нет. Как отразить в программе возврат в кассу и что делать с НДФЛ.

Точность для повышающего коэффициента при расчете среднего заработка

Точность для повышающего коэффициента при расчете среднего заработка

Здравствуйте.

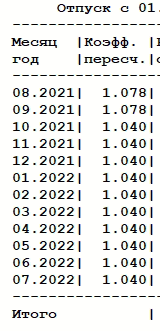

Подскажите, пожалуйста, какой должна быть точность для повышающего коэффициента при расчете среднего заработка если за расчетный период было два повышения окладов, например: на 01.10.2021г. оклад сотрудника составляет 14278.00, с 01.10.2021г. оклад увеличен на 3,7% и равен 14807.00, с 01.08.2022 оклад увеличен на 4,0% и равен 15400.00. Этот сотрудник с 01.08.2022г. идет в отпуск на 28 кал.дней. При расчете среднего заработка вижу, что заработок за август и сентябрь 2021г. подлежит увеличению на 1,079, с октября по июль - на 1,040. В результате заработок, например, за сентябрь после индексации равен 29232.82, за период с октября по июль 29220.13, а за август (если посчитать заработок, который был бы начислен сотруднику если бы он отработал весь месяц) получается 29221.50. При этом в Постановлении Правительства СО указано, что с 01.08.2022г. оклады увеличиваются на 4,0%, в аналогичном постановлении об увеличении окладов с 01.10.2022г. было указано 3,7%. , т.е. коэффициент увеличения должен составить 1,077. Согласно Постановлению 922 для определения коэффициента увеличения нужно оклад в месяце последнего повышения разделить на предыдущие в расчетном периоде и тогда становится понятно откуда взялся коэффициент 1,079 (15400/14278=1,07858), но правильно ли так округлять? Чем руководствоваться при расчете коэффициента:

а.) Постановлениями Правительства СО и тогда коэффициент 1,077

б.) Постановлением 922 и тогда коэффициент 1,079?

Если следовать тому, как делает программа сейчас, то получается, что заработок за август и сентябрь 2021г. после индексации на 1,079 равен 29232.82, предполагаемый заработок за август 2022г. (с учетом последнего повышения) 29221,50, в результате разница за 1 месяц составляет 11,32.

Может быть нужно увеличить точность коэффициента с 3 до 5 знаков, например? Знаю что такая настройка есть в программе, но не знаю, законно ли будет ее применение в таком виде?

С уважением, Любовь

Коэффициент повышения при расчете отпуска

Коэффициент повышения при расчете отпуска

Добрый день!

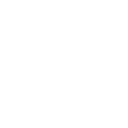

Выполнены настройки коэф повышения для отпуска:

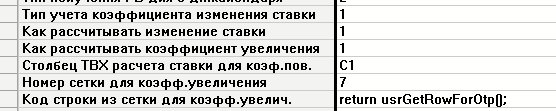

В сетке указаны коэфф повышения:

Сейчас при расчете отпуска выходят такие коэф:

Это верно? Или должно быть в августе-сентябре 1.037 ?

БЛ по МРОТ

БЛ по МРОТ

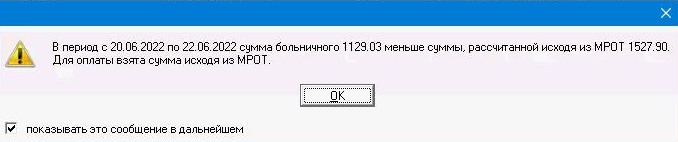

Добрый день!

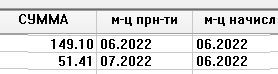

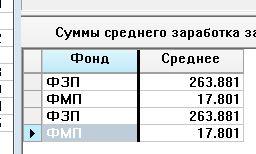

Рассчитывается БЛ по МРОТ (с Ур Коэф) и выходят суммы:

Хотя должно быть : 15 279,00 * 1.15 * 1 : 30 (дней в июне) = 585,70 * 3дня = 1757,10

Налоги ПФР и ФСС за июнь

Налоги ПФР и ФСС за июнь

Налоги ПФР и ФСС за июнь берут МРОТ старый 13890, вместо нового 15279. Больничный считается правильно

Настройки для фондов при расчете отпуска

Настройки для фондов при расчете отпуска

Добрый день!

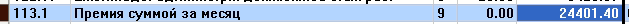

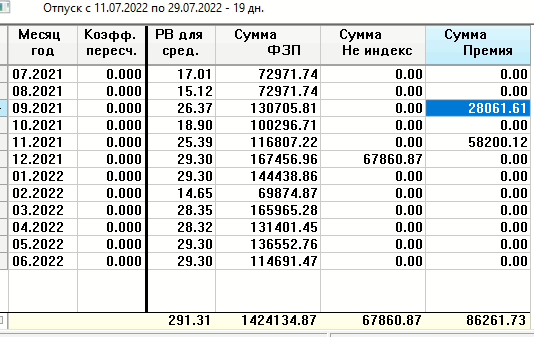

Необходимо выделить вид Премии (113) при расчете среднего по отпуску

Нам нужно чтобы попадало по такой формуле:

Сумма премии 24 401,40 х Ур коэф (15%) = 28 061,61 / 246 (кол-во дней по норме за период) х 206 (кол-во дней по факту за период) = 23 156,53

Пробовали настроить фонды, но у нас попадает только 28 061,61 без учета ФРВ и НРВ

Подскажите какие настройки необходимо выполнить zpl_zplinfo_full_net(20220706_114208).cab

НАСТРОЙКА СПРАВОЧНИКА ЗАРПЛАТНЫХ ПРОЭКТОВ

НАСТРОЙКА СПРАВОЧНИКА ЗАРПЛАТНЫХ ПРОЭКТОВ

НАСТРОЙКА СПРАВОЧНИКА ЗАРПЛАТНЫХ ПРОЭКТОВ, НАСТРОЕН ТОЛЬКО ДЛЯ ПРОСМОТРА, КАК ОТКРЫТЬ ДОСТУП

как разделить аванс и зарплату по разным банкам в амбе

как разделить аванс и зарплату по разным банкам в амбе

как разделить аванс и зарплату по разным банкам в амбе на пример первая половина в банк открытие, а вторая половина зарплаты в сбербанк

Расчет профсоюзных

Расчет профсоюзных

Добрый день!

Подскажите как настроить, чтобы профсоюзные взносы брались по месяцу начисления одной суммой.

Удваивает среднее при расчет отпуска

Удваивает среднее при расчет отпуска

При расчете отпуска/увольнения КЗ удваивает среднее, соответственно в ЛС ставит для 140 и два 163 кода.

- ист. финансирования 1

- исполняемая долж. 1.

- настройка расчета отпуска практически поставочная

Сервис поддержки клиентов работает на платформе UserEcho