Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

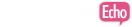

ошибка при проверке сертификата valid_signature эп действительна

ошибка при проверке сертификата valid_signature эп действительна

Добрый день!

на 20.11.2023 Ошибка при загрузке информации по БЛ в Контур-Зарплата!

в Контур-Экстерн поступил запрос информации по БЛ, в ЛК СФР БЛ на статусе закрыт.

Сообщение при загрузки ЭЛН в систему Контур-Зарплата

"ошибка при проверке сертификата valid_signature эп действительна...

Дополнительно на ПК обновлены корневые сертификаты ФСС, Казначейства. очищен SSL

Ф-ция разноски в таблицах

Ф-ция разноски в таблицах

Добрый день!

Пытаюсь организовать разноску по точному коду вида НУ с помощью ф-ции PutSummTime,

но при расчёте таблицы выводится сообщение "Функция ... отсутствует в списке".

Сообщение выводится на две ф-ции: sprintf и PutSummTime -- их действительно нельзя использовать

или что-то делаю не так?

ведомость на выдачу заработной платы

ведомость на выдачу заработной платы

Добрый день случайно удалила в настройках основную ведомость на выдачу заработной платы которой пользовалась на выдачу зарплаты за месяц, за 1 половину месяца как теперь восстановить помогите

Файловая структура.

Файловая структура.

Здравствуйте!

Изредка случается что слетает лицензия в сетевой версии программы и выходит ошибка, что список предприятий не соответствует лицензии. Программа переходит в демо режим. При просмотре лицензии видно что лицензия соответствует, а если зайти в справку о предприятии, то всех предприятий нет и видно только одно, видимо которое основное.

Хотелось бы знать в каком файле хранится список предприятий, что бы его можно было просто вернуть из архива?

Спасибо!

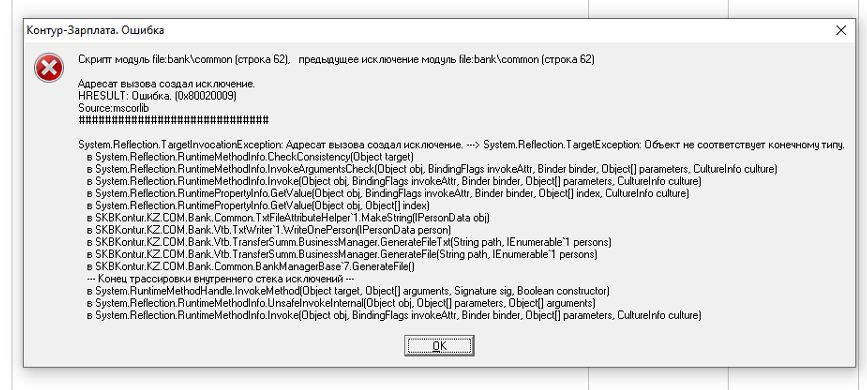

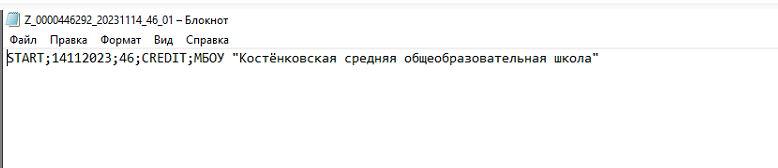

Ошибка выгрузки ВТБ

Ошибка выгрузки ВТБ

Добрый день!

После обновления сентябрьской-октябрьской версией при выгрузке в файл реестра ВТБ выпадает ошибка

Файл создается, но пустой, в нем только первая строка.

Записей по зачислениям нет.

В чем может быть дело?

Печатная форма работает нормально.

В сетевой базе повторилось у разных пользователей на разных организациях.

Так, похоже поняла причину.

У них пользовательские таблицы ВТБ, для каждой организации прописан свой путь выгрузки файлов.

Приведу все к поставке, скорее всего ошибка должна уйти.

Как получить реквизит из справочника должностей

Как получить реквизит из справочника должностей

Добрый день! Подскажите пожалуйста, имеется-ли функция приема в таблицу из справочника по ключевому полю?

Например, функция R_Face(dolgnost ) получает должность из КЧ, как получить из справочника должностей соотв. код должности?

Новый бланк печатной формы заявления на возмещение...

Новый бланк печатной формы заявления на возмещение...

Добрый день! Как скоро ожидать обновления печатной формы заявления на возмещение расходов на погребение?

получение ЭЛН в реестре за указанный период

получение ЭЛН в реестре за указанный период

Добрый день! Возможно-ли получить элн из фсс не все что имеются по команде "получить элн", а только за указанный период?

СВЕРХУРОЧНЫЕ (ГАУЗ СО СГБ)

СВЕРХУРОЧНЫЕ (ГАУЗ СО СГБ)

Добрый деньпомогите правильно настроить расчет сверхурочный, до 01.10.2023 мы его не рассчитывалипо вашим рекомендациям в для вида 102 выбрала алгоритм -14 , изменив параметры :1,5,2программа рассчитала мне за 4 часа сверхурочные за 4 часа

| Комментарий | Значение |

| D3 | 4.00 |

| D4 | 0.00 |

| D5 | 4.00 |

| D7 | 4.00 |

| D11 | 4.00 |

| D15 | 572.00 |

А если расчет производим в ручную то получается другой результат

14300/169,4=84,4284,42*2*1,5=253,2684,42*2*2=337,68и получаем 590,94

Сервис поддержки клиентов работает на платформе UserEcho