Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

Как определить месяц принадлежности у рассчитываемой строки

Как определить месяц принадлежности у рассчитываемой строки

Здравствуйте.

Как можно определить месяц принадлежности у рассчитываемой строки?

Нужно для определения расчета за следующий месяц.

Как в справочниках увеличить точность столбца

Как в справочниках увеличить точность столбца

Добрый день. Возможно ли произвести настройку в справочниках (Код четвертей ставок), чтобы указывалась доля ставки не с сотыми,а с тысячными после запятой. (например нужно прописать 0,686 ставки)

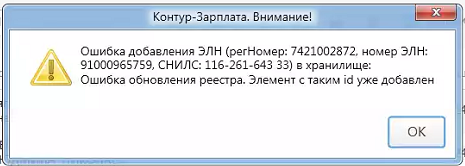

Ошибка при добавлении больничного

Ошибка при добавлении больничного

Здравствуйте.

При попытке добавить БЛ в режиме "Внешние программы" --> "Обмен данными с ФСС" выскакивает ошибка:

Где добавлен "элемент с таким id" понять не могу. Вроде нет ни где в хранилище...

Как подтянуть в параметры Записки-Расчёта даты периода отпуска из кадровой части

Как подтянуть в параметры Записки-Расчёта даты периода отпуска из кадровой части

Добрый день.

Рассчитываю сотруднику отпуск. Выходит диалоговое окно для заполнения дат начала и конца периода, за который предоставлен отпуск. Даты по умолчанию ставятся неправильные - на один день меньше даты начала отпуска.

Открываю в КЧ вкладку "Отпуска". Заполняю сотруднику периоды отпуска. Записка-расчёт не реагирует, даты остаются. какие были.

Только если открыть ещё и "Приказы", сформировать приказ на отпуск, затем провести его, только тогда в записку-расчёт подставится правильный период.

В связи с чем большая просьба - вытягивать для записки расчёта дату последнего периода из поля "Отпуска" в КЧ. Пусть она будет не всегда правильной, иногда будут сотрудникам отпуска предоставляться и за предыдущие периоды. Но в 90% случаев это избавит пользователя от набивания периодов вручную.

Новые (октябрьские ) формы для отчетности по медикам

Новые (октябрьские ) формы для отчетности по медикам

(ГБУЗ Районная больница с. Кизильское")

Добрый день,

1.необходимо внести изменения в форму Мониторинг "Форма для заполнения" в соответствии с новым шаблоном.(ПФ).Структура_ФОТ_первичного_звена.Печатна....xls

2. необходимо добавить новую форму в соответствии с шаблоном Запрос по организациям 2.xlsx

(ПФ).Структура_ФОТ_первичного_звена.Печатна....xls

Запрос по организациям 2.xlsx

Пилотный проект Прямые выплаты

Пилотный проект Прямые выплаты

Добрый день!

В следующем году наш регион (Кемеровская обл.) переходит на прямые выплаты.

Подскажите, проводились ли какие-либо вебинары на эту тему? Если да, то можно ли кинуть ссылку?

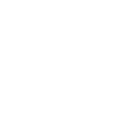

4-ФСС Заполнение таб. 8 (Код строки 9)

4-ФСС Заполнение таб. 8 (Код строки 9)

Добрый день!

Организации вернули деньги, их необходимо показать в форме 4-фсс, таблица 8, строка 9, столбец "сумма" (Финансирование предупредительных мер по сокращению производственного травматизма и профзаболеваний).

Пользователи просят добавить пункт в раздел программы Работа - Работа с платежами - Уплаченные страховые взносы и НДФЛ - Страховые взносы по травматизму.

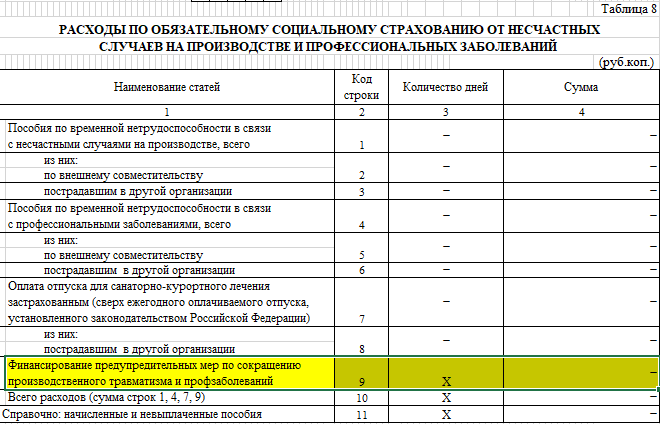

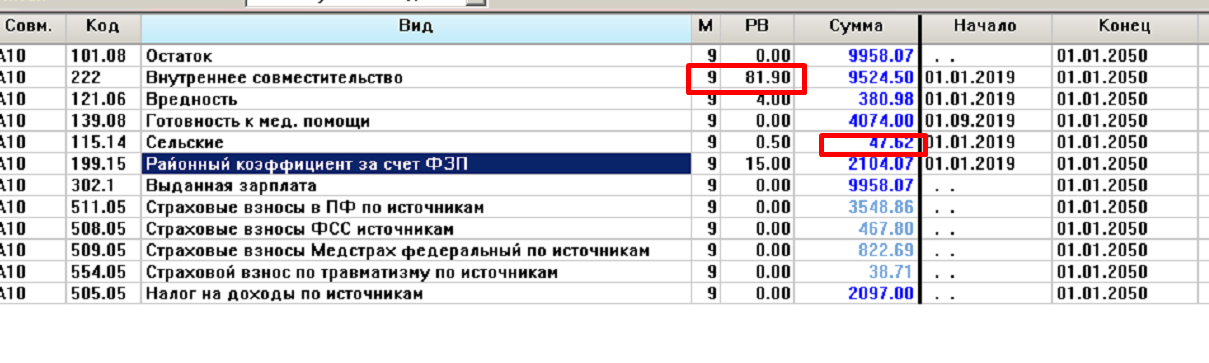

Мониторинг по заработной плате мед.работников. Задваиваются строки по одной ИД

Мониторинг по заработной плате мед.работников. Задваиваются строки по одной ИД

ВДобрый день!

Ппри формировании отчёта возникает проблема - по ИД внутреннего совместительства суммы встают двумя строками.

В отчёт данная ИД встаёт двумя строками, причём у одной из них внутренний код ИД равен -1. Выплаты разбиваются между двумя строками тоже.

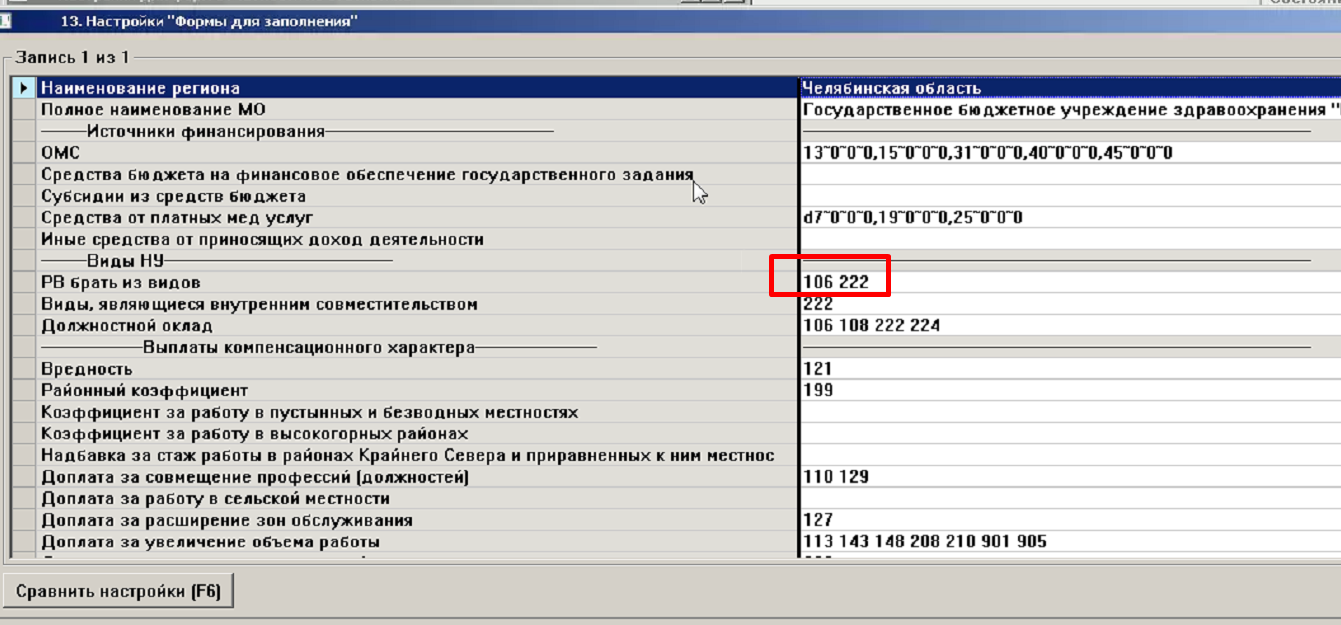

Настройки формы выглядят вот таким образом.

Сохранённый ЛС:

Подскажите, пожалуйста, в чём ошибка?

Форма П-4

Форма П-4

Здравствуйте! Подскажите пожалуйста, какие разделы в кадровой части нужно заполнять, чтобы форма П-4 правильно заполнялась? Не верно считает общее количество сотрудников.

У сотрудников, которые находятся по уходу до 1,5 и 3 лет, стоит - 3 (списочный, но не среднесписочный), у совместителей стоит, что они совместители, у остальных - основное место работы. На что еще обратить внимание?

Программный расчет среднедневного заработка

Программный расчет среднедневного заработка

Здравствуйте.

Появилась необходимость рассчитывать среднедневной заработок набору сотрудников за 12 месяцев, подобно расчету отпускных, для выгрузки.

Сам расчет сделал с применением объекта KCalcSredn. Всё хорошо работает, но с парой нежелательных эффектов: в процессе применения алгоритма для некоторых сотрудников появляются следующие окна расчет ставки с учетом даты приема.PNG и

суммы до даты приема на работу.PNG

Сообщения вполне естественны и понятны. Но хотелось бы подавить их вывод. Первое сообщение просто для информирования, а на второе всегда отвечаем "Нет".

Можно ли как-то это сделать?

Сервис поддержки клиентов работает на платформе UserEcho