Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

При расчете за месяц выходят минусы по НДФЛ

При расчете за месяц выходят минусы по НДФЛ

ZPL_zplinfo(20230228_164033).cab

После расчета за месяц по 305 виду выходят минусы у тех у кого есть вычет на детей.

После формирования ведомости НДФЛ разносится второй суммой, в целом НДФЛ с минусом и с плюсом дают правильную сумму.

Зарплатная ведомость собирает нулевую сумму, хотя есть невыплаченные суммы

Зарплатная ведомость собирает нулевую сумму, хотя есть невыплаченные суммы

Добрый день!

Организация до 2023 года вела вид 998 ДолгОрг и собирала ведомости частичной выдачи. На начало 2023 остатка на 101 виде не было, т.к. все было выплачено в конце года в декабре, и ведомости за январь собрались нормально.

Собирали ведомость на зарплату с разноской выплаты в февраль.

А сейчас в феврале возникла такая проблема.

Начислили за первую половину, делаем ведомость вида Зарплата, она вроде бы собирает виды начислений, удерживает НДФЛ, но к выдаче дает 0, а в ЛС показывает эту сумму на остатке. Подозреваю, что это из-за 998 вида, как от него избавиться?

Пока собрали ведомость на аванс по набору видов, но скоро закрывать месяц, нужна будет ведомость Зарплата.

Помогите, пожалуйста, решить проблему.

Сохраненка во вложении.

ZPLgig_zplinfo(20230221_195005).cab

В ней в ЛС только начисление за первую половину, нужно сделать ведомость Зарплата, разноска в февраль на 328 вид.

НДФЛ с 2023 года

НДФЛ с 2023 года

Добрый день. Высылаем сохранёнку с лицевым, по которому получилась интересная ситуация : Расчитали ЗПЛ за январь, сформировали ведомость на 10.02.2023. Получили НДФЛ = 0 в ведомости. Оказалось : ЗПЛ = 27000, вычетов на детей 17800 в месяц. При расчете НДФЛ ЗА ЯНВАРЬ с дохода в 27000 применились вычеты 17800*2=35600. То есть вычет применился к действительному доходу (январь ЗПЛ = 27000) и к доходу, которого ещё нет (февраль ЗПЛ = 0). А если такой сотрудник придумает увольняться и ведомость придётся делать следующим периодом, то лишний вычет съест НДФЛ. Будут комментарии ?

Не формируется ведомость

Не формируется ведомость

Добрый день!

По ЛС уже сформирована ведомость (выдача отпускных) , необходимо сделать еще одну ведомость (премия). Не формируется ведомость, пробовали разные варианты: и по виду, и по набору видов. В чем может быть дело?

как можно настроить чтобы вычеты по ндфл вставали только по основной должности

как можно настроить чтобы вычеты по ндфл вставали только по основной должности

как можно настроить чтобы вычеты по ндфл предоставлялись только по основной должности, а по совместительству полное удержание

НДФЛ 3 дня за счет работодателя

НДФЛ 3 дня за счет работодателя

Добрый день!

Настроили НДФЛ с б/л 3 дня за счет п/п по инструкции отдельным кодом (310). Считает все верно, но считает при расчете ( а не по выдаче) и соответственно НДФЛ получается за 01.2023г. Создаем ведомость выдача по виду НУ(дата выдачи 09.02.2023г.) и эта же сумма встает на 310 код на февраль. Подскажите пожалуйста, что мы не так настроили и где надо исправить.

ведомости по уволенным по отдельному совместительству (должности)

ведомости по уволенным по отдельному совместительству (должности)

Добрый день!

Как нам формировать ведомости по увольнению, если человек увольняется только с одного совместительства (должности)? Если мы "откроем" исключенную на данный момент ведомость "К увольнению (при выдаче до расчета за месяц)" - чем нам это грозит? верно ли будет начисляться НДФЛ? либо есть другой вариант формирования ведомостей на увольнение по отдельной должности?

В ведомости не отображается НДФЛ с больничных

В ведомости не отображается НДФЛ с больничных

Добрый день!

У нас Контур Зарплата 4.5 (Релиз 619.5).

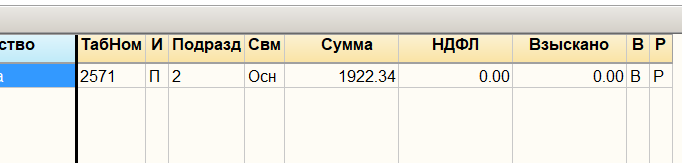

сформировали ведомость по набору видов для расчета выплаты по больничному. НДФЛ по б/л рассчитывается 504 видом. В ведомости НДФЛ не отобразился:

В то время как он в ЛС насчитан.

Если формируем ведомость на зарплату - в ней налог отображается.

Удержание за коммуналку не попадает в базу расчета налога

Удержание за коммуналку не попадает в базу расчета налога

Добрый день! У сотрудника самое обычное удержание из зарплаты за коммуналку. Так вышло за этот месяц, что сумма удержания оказалась равной начислениям, вышло в "0", соответственно в выплаты ничего не попало, ну и налог не рассчитался! Может какую-то настройку упустили?

ндфл по источникам (305/505)

ндфл по источникам (305/505)

Добрый день!

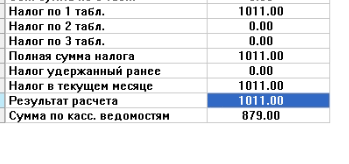

Была сформирована кассовая ведомость по источникам (дата выплаты 31.01.2023) Выбрано два источника и установлено "Ведомости по источникам"

Но ндфл разбивается по источникам некорректно - по одному источнику меньше на 132р (505 вид должно быть 1011р ндфл, а выгружает 879р из ведомости), а по другому больше на эти же 132р (305 вид)

Порядок в ТВХ у 505 вида - 151; у 305 - 153

На что обратить внимание в настройках ? zpl_zplinfo_full(20230201_113544).cab

Сервис поддержки клиентов работает на платформе UserEcho