Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

Запрет на изменение остатка

Запрет на изменение остатка

Добрый день!

Возможно - ли запретить изменять 101 вид?

Второе уведомление ЕНП: неправильно включаются льготы по НДФЛ, страховае взносы

Второе уведомление ЕНП: неправильно включаются льготы по НДФЛ, страховае взносы

Добрый день!

При формировании Второго Уведомления ЕНП за период с 23.01.2024 по 31.01.2024 обнаружили:

1. сумма налога не совпадает с НДФЛ, удержанным по ведомостям за этот период.

Проанализировали - расхождение приходится на предоставляемую льготу с января 2024 (справки принесли позже выплат). Льготы должны попасть в уведомление февраля (с 01.02.2024 по 22.02.2024), когда будут сформированы ведомости на зарплату за январь.

2. во второе уведомление сформировались Страховые взносы, они не должны попадать в период с 23.01.2024 по 31.01.2024.

Просим внести исправления в данный отчет

Необходимо исправить квиток в разделе вывода м/р выплат

Необходимо исправить квиток в разделе вывода м/р выплат

Добрый день! Возникла необходимость исправить квиток в разделе вывода м/р выплат. Изменения по отпускным, если отпуск продолжается в след. месяце, выплата по мес.принадлежности!

СТРОКА_УД(Е,КУ,НАЗВУ,РВУ,СУМИТ,У,ЗУ,Z,RCU); - здесь нет возможности установить месяц фактической выплаты?

По месяцу принадлежности этот метод не видит уже сделанную выплату и м/р по отпускным выходят в квиток в раздел "к выплате"

Уведомление ЕНП

Уведомление ЕНП

Добрый день!

Подскажите, пожалуйста, во втором уведомлении ЕНП за январь сформировалась вторая строчка: НДФЛ (свыше 650000 руб) с суммой 18000 руб. Это правильно?

Функция to_string

Функция to_string

Добрый день!

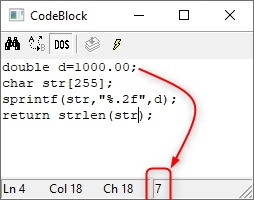

Сейчас выравниваю строки в квитке, чтобы суммы ровно стояли.

Для подсчёта кол-ва знаков в сумме использую ф-цию to_string, и обнаружил некую странность в работе ф-ции --

когда сумма с копейками to_string переводит в строку все символы, если же копеек нет, то она игнорирует три

символа, начиная с точки.

Если так задумано то буду анализировать наличие-отсутствие копеек, если же будет доработка, тогда ничего

делать не буду.

Спасибо.

Здравствуйте!

Для строковой переменной ноль == "пусто".

Попробуйте с пом. sprintf:

Как сделать, чтобы зарплатная ведомость не предоставляла вычеты по источнику

Как сделать, чтобы зарплатная ведомость не предоставляла вычеты по источнику

Добрый день!

У сотрудника не было ЗП за первую половину, т.к. был на больничном.

Затем ему делают расчет за месяц, есть источники О Бюджет и К Классное рук-во, за вторую половину начисления есть.

Сначала нужна ведомость по ист.К, но она дает вычет, хоть с галочкой Предоставлять вычеты, хоть без нее.

Вид НДФЛ в ист.К 505, в ист.О 305.

Как сделать, чтобы зарплатная ведомость по К не предоставляла вычет?

В прошлом году решали эту проблему https://kontur.userecho.ru/communities/47/topics/10085-vedomosti-s-2023-godapo-istochnikam-finansirovaniya но что-то опять в начале этого года вылезло.

Разные базы в РСВ-1 и 6-НДФЛ по сотруднику

Разные базы в РСВ-1 и 6-НДФЛ по сотруднику

Добрый день.

Столкнулась с такой ситуацией:

В июле сотруднику рассчитан аванс по 15 число и выплачен 21.07.23. Позднее от ФСС на сотрудника пришел длительный БЛ, открытый 12.07.23 (по 07.12.23) . Так как месяц еще не закрыт, сотрудника уведомили о пересчете ЗП и попросили вернуть излишне выплаченную, что он благополучно сделал до 31.07.23. В ЛС завели вид 206, разнесли сумму возврата. Долга по ЗП за июль нет. Рассчитали БЛ за 3 дня предприятия в этом же месяце, выплатили в августе, после того как фонд прислал запрос. В декабре сотрудник вышел с БЛ, ему произведен расчет ЗП за месяц и выплачен. Стали сверять базы в РСВ-1 и 6-НДФЛ за год. Они не равны - в 6-НДФЛ больше, видимо на сумму возврата. Вопрос: как исправить ситуацию, выравнять базы? Как в дальнейшем не повторить ситуацию, наши действия в таких случаях? Какие корректирующие отчеты надо отправить в ИФНС?

Пособие до 1,5 лет (805 вид)

Пособие до 1,5 лет (805 вид)

Добрый день!

При расчете пособия до 1,5 лет (по виду 805) не попадают суммы дохода за 2023 год.

Суммы начислений в 2023 у сотрудника в организации есть, а в расчете среднего для пособия - в 2023 году ноль (2022 год корректно попадает)

Не можем понять с чем это связаноZPL_zplinfo_full(20231222_155109).cab

Неправильно считаются алименты не с начала месяца

Неправильно считаются алименты не с начала месяца

Добрый день!

Завели сотруднику исполнительный лист (218 алгоритм) с 19.12.2023, в размере 50%.

Считает неправильно.

Если при расчете строки войти в просмотр доп.значений, то видно, что НДФЛ вычисляется верно пропорционально дате начала, а начисления - нет.

На сумму выйти никак не могу.

В параметрах алгоритма стоит 3,9,1.

Сохраненку прикладываю, если потребуется.

Настройка вида начисления (вид НУ включить в расчет аванса)

Настройка вида начисления (вид НУ включить в расчет аванса)

Здравствуйте. Вид начисления не участвует в расчете зп за 1 половину месяца. Как настроить, чтобы он участвовал?

Сервис поддержки клиентов работает на платформе UserEcho