Справка 2-НДФЛ

Как показать вычет 12792 на супсидию? Мы применили её за декабрь

Ответ

Добрый день.

А точно надо показывать?

Эта сумма просто уменьшает налоговую базу для НДФЛ, т.е. в отчете эту сумму не показываем ( ни в доходе, ни в вычетах)

как объяснить сотруднику почему уменьшена налоговая база, если этой суммы нигде нет?

сотрудник недоволен, что с него НДФЛ удержали меньше?

З.ы. Если вы назовете код дохода и код вычета для субсидии, то я объясню как ее показать в 2-НДФЛ...

З.Ы.Ы. в конце концов можете обратиться с письменным запросом в свою налоговую..

вопрос будет не у сотрудника, а скорее всего у налоговой к нему. Код вычета мы может и сможем нарисовать, но в налоговой его нет и это не выход. Похоже недоделка - вычет предоставили, а ветку о сведениях не проработали до конца. Имею в виду не вас, а инициаторов всего этого дела. У нас сотрудники взяли справки 2-НДФЛ, но пока только у одного был вопрос. Посмотрим пройдут ли у остальных.

Как показать вычет 12792 на супсидию? Мы применили её за декабрь

Налоговое законодательство не предусматривает ни каких "вычетов на субсидию". На каком основании Вы применили "её" за декабрь?

Давайте отделим "мух от котлет".

1. На приобретение/строительство жилья граждане РФ вправе получать имущественные субсидии.

2. При приобретении/строительстве жилья граждане РФ вправе получать имущественный налоговый вычет, размер которого рассчитывается с учетом полученной налогоплательщиком субсидии.

Пример.

Вася Пупкин купил в 2021 году квартиру за 5000000 руб. На приобретение жилья он от получил от государства субсидию в размере 12792 руб.

Налоговый вычет, который Вася сможет получит = 2000000 - 12792 = 1987208 руб.

Т.е. сумма НДФЛ, подлежащая возврату = 1987208*13% = 258337 руб.

При этом возврат налога осуществляется только с разрешения налоговой. Т.е. Вася должен принести вам оттуда уведомление, в котором будет фигурировать сумма вычета = 1987208 руб.

как объяснить сотруднику почему уменьшена налоговая база

Налоговая база не уменьшается, а увеличивается - за счет уменьшения вычета.

вопрос будет не у сотрудника, а скорее всего у налоговой к нему.

С чего бы вдруг? Если Вы совершенно безосновательно уменьшили налоговую базу за 2021 год на 12792 руб., то ни каких "вопросов" у налоговиков не будет. Они просто выпишут штраф Вашей организации за неполную уплату НДФЛ в размере (12792*13%)*20% = 332.59 руб. Правда когда эту недоплату найдут. Если "исправитесь" раньше, штрафа не будет.

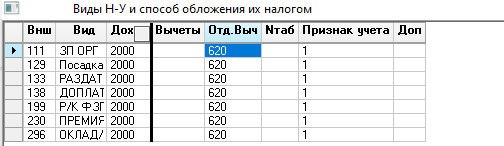

Тогда всё совсем просто. У вида 850 надо указать код вычета - 620 - "Иные суммы, уменьшающие налоговую базу в соответствии с положениями главы 23 "Налог на доходы физических лиц" части второй Налогового кодекса Российской Федерации"

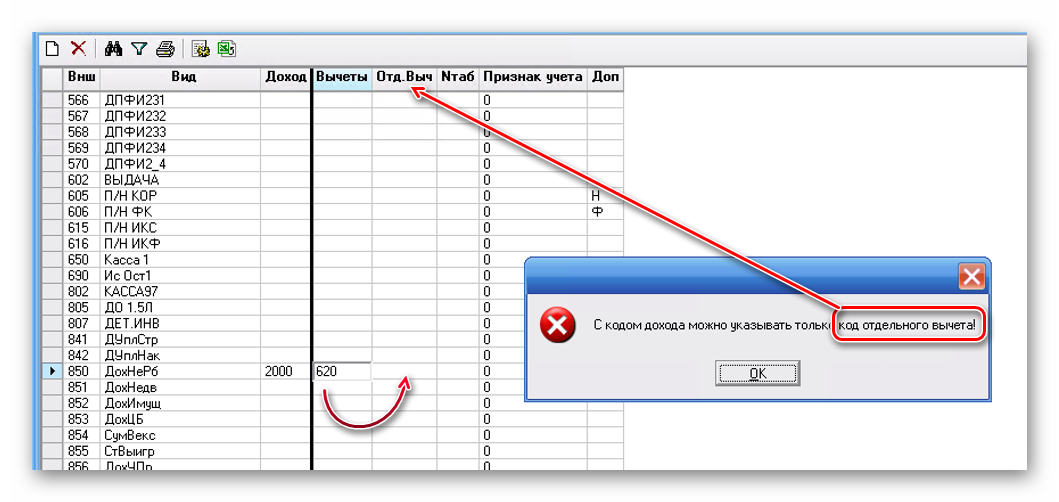

Добрый день. А 620 вычет не встаёт - ошибка . Прикладываю два скрина - может что-то я не так указала. Предпологаю, что если 620 нормально заработает, то и 6-НДФЛ его покажетКод 620.docx

Продолжим отчетность Теперь в 6-НДФЛ получили ошибку по сотрудникам, у кого были вычеты. В скрине фрагмент приложения по сотруднику

Официальная ответ был "не показывать эту сумму в отчетности", либо написать письменный запрос в ФНС - "как такие доходы должны быть отражены в 2-НДФЛ?"

zp2_zplinfo_full_net(20220118_091830).cab

Добрый день. Это не ответ, а отписка. Сумму вычета мы показать обязаны. В инете есть образцы - обратите внимание. Высылаем сохранёнку по одному из проблемных ЛС. Если по 850 коду ставим 12792, то в таблице расчета НДФЛ видим, в доход эта сумма вошла, потом вычет её убрал, и в результате никакого влияния на расчет НДФЛ не получаем. Если поставить 850 = 0, то и вычет не берётся. Сделайте как должно быть поскорее - сроки сдачи отчетности поджимают. В налоговую должны обращаться вы как разработчики, а не мы - пользователи. Самое большое ФНС предложит сделать отчеты ручками. Тогда за что платим вам?

Это не ответ, а отписка

Это устный ответ налоговой на наш вопрос "как отражать субсидии в 2-НДФЛ?"

Вы у своей налоговой уточняли КАК это должно быть?

В инете есть образцы - обратите внимание

В интерне чего только нет..

Поделитесь хотя бы ссылкой

. Сделайте как должно быть поскорее

А как должно быть? Нормативным документом или письмом ФНС не поделитесь?

В налоговую должны обращаться вы как разработчики, а не мы - пользователи. Самое большое ФНС предложит сделать отчеты ручками. Тогда за что платим вам?

В налоговую имеет право обратиться любой налогоплательщик

Ответ налоговой на наш вопрос я вам транслировал выше.

Отчетность сдаете Вы.

В ваших интересах заполнить его верно.

Для этого Вам нужно сделать письменный запрос в налоговую.

Чтобы заполнить отчет ручками (или программой) - нужно знать КАК его нужно заполнять.

Официальных писем от налоговой мы не видели.

Приказов, отверждающих новый код вычета тоже нет.

Вы ждете от нас "сделай то, не знаю что?"

Тогда за что платим вам?

За соответствие программы законодательству.

Светлана Александровна, давайте попробуем меньше эмоций и больше по делу.

1) во-первых Вы ошибаетесь, если считаете что ФНС нам что-то должна как разработчикам. Последние годы мы как разработчики часто получаем ответы вида "Вас эта ситуация не касается, поэтому мы не обязаны давать вам разъяснения, пусть к нам обратится налоговый агент, кого эта ситуация затронет и мы ему ответим". Если хотите я вам выложу скан подобного ответа?

2) во-вторых не очень понимаю из-за чего столько нервов. Сумма налога не изменяется как бы не произошло оформление.

У вас есть два способа что-либо "необложить" НДФЛ:

а) исходно не включить доход в базу. Как пример суммы отпуска по беременности и родам. Хотя они точно так же упомянуты в статье 217 НК.

б) включить доход в базу а затем исключить его при определении облагаемой базы

При этом любой из этих способов вам дает один и тот же итоговый налог.

Поэтому когда вы пишите "никакого влияния на расчет НДФЛ не получаем" вы ошибаетесь, либо у вас что-то настроено не так (с другой стороны я вижу "это сумма вошла, а потом вычет ее убрал", видимо база таки меньше).

У нас реализован вариант "а", просто потому что на тот момент никаких письменных разъяснений ФНС не было. А устное разъяснения ФНС было "вообще не надо включать в базу".

Более того! Способ "а" правильнее просто потому, что он НЕ привязан к коду дохода. А способ "б" выглядит менее правильным, потому что в общем случае вам 620 вычет надо будет поставить не только на 2000 код дохода, но и, например, на 2002, если часть зарплаты у вас шла премией. А итоговый результат (сумма НДФЛ) у вас будет абсолютно та же.

3) В-третьих, см.ст 81. НК "Внесение изменений в налоговую декларацию, расчеты"

1. При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном настоящей статьей.

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном настоящей статьей. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

В переводе на русский, с учетом п.2 - эта "ошибка" не будет даже считаться ошибкой, требующей подачи корректировок. Если еще проще: ФНС не важны такие мелочи, если не искажается сумма налога и/или не ущемляются как-либо права налогоплательщика и никаких последствий для налогового агента нет (и для вас как бухгалтера тоже)

4) кто написал эти образцы заполнения? И почему доверие авторам этих образцов больше? Они что ли не могут ошибаться? Даже ФНС в своих письмах может ошибаться ;)

5) Вы можете настроить в КЗ любой способ учета!!!

Чтобы 850 у вас шел с 620 кодом вычета, вы и настройте его с 620 кодом вычета.

Если у вас у всех сотрудников достаточно 2000 кода дохода чтобы в полном объеме получить требуемый вычет, то все просто:

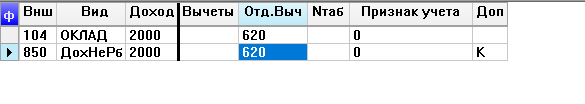

В настройке налога для 850 вида надо:

- указать 620 в столбце "Отд.Выч"

- в столбце "Доп" вместо того что там написано поставить букву К (русская)

- дополнительно, для того(тех) видов, на которые распространяется действие этого 620 вычета вам тоже в столбце "Отд.Выч" надо поставить 620. Например, если исходная сумма дохода у вас проведена окладом 104, то 620 надо поставить для оклада.

Если ваша ситуация сложнее и "зарплата" за нерабочие дни у вас делится на несколько кодов дохода (не только 2000), то вам надо завести еще один вид по аналогии с 850, все настроить точно так как я описал для 850, только код дохода поставить не 2000.

Если хотите следовать Письму ФНС России от 02.02.2022 N БС-4-11/1156@ то надо настроить как в п.5.

6) применение указанного вычета в декабре выглядит странным. Вычетом является зарплата за нерабочие дни ноября. Дата получения дохода в виде заработной платы - последний день месяца. Как следствие дата попадание этого дохода в налоговую базу - 30.11.2022. В декабре этого вычета быть не должно.

https://buh.ru/articles/documents/138636/.

Согласно пункту 89 статьи 217 НК РФ и пункту 1 статьи 442 НК РФ, доходы в виде оплаты труда работников в размере, не превышающем 12 792 рублей, выплаченные за счет субсидии, не подлежат обложению НДФЛ и страховыми взносами.

Источник: https://buh.ru/articles/documents/138636/

Комментарий к статье (замечу, что это даже не письмо ФНС..), на которую вы ссылаетесь:

У вас сейчас отчетность формируется с "уменьшенной суммой дохода"

С каких пор мнение специалистов 1С истина в последней инстанции?

В ответ на приведенную статью: а что если я зарплату за эти три дня не окладом выплатил, а премией? вычет не применять? А на каком основании? И то и то зарплата.

У вас сейчас отчетность формируется с "уменьшенной суммой дохода"

А 1С-ники, хоть ни чего такого и не "планировали", но уже реализовали второй вариант - выпустили новую версию, которая показывает в 6-НДФЛ:

- в строке 110 раздела 2 - полный доход (без уменьшения на сумму субсидии),

- в строке 130 раздела 2 - сумму вычета == сумме субсидии

- в приложении 1 показывает вычет в размере суммы субсидии по коду 620.

На мой взгляд, этот вариант выглядит более логичным, т.к.

- во-первых, 6-НДФЛ заполняется на основании налоговых регистров, в которых отражается вся ЗП, в т.ч. и субсидируемая её часть,

- во-вторых, существует "правило буравчика" - в строку 110 раздела 2 6-НДФЛ попадают доходы, имеющие код дохода, а тот факт, что субсидируемая часть ЗП не облагается НДФЛ, не лишает её кода дохода 2000.

Ближайший аналог - суммы "обычной" матпомощи, которые включаются в строку 110 полностью, а в строку 130 - в размере необлагаемой части.

В инете есть образцы - обратите внимание.

Зачем?

Не подкрепленные нормами закона "образцы в инете" - это всё из серии "а на заборе было написано"...

Сделайте как должно быть поскорее - сроки сдачи отчетности поджимают.

Во-первых, крайний срок сдачи 6-НДФЛ - 01.03.2022. Впереди ещё 1,5 месяца, так что вроде бы ещё "не горит".

Во-вторых, "как должно быть", пока не знает НИ КТО.

Может, стоит подождать официальных разъяснений от ФНС, чтобы потом не подавать "уточненки"?

А 1С-ники, хоть ни чего такого и не "планировали", но уже реализовали второй вариант - выпустили новую версию,

А у Контура даже и в старой версии такое есть ;)

Насчет "логичности": нет тут дополнительной логичности. Потому что два описанных способа учета дохода работают на уровне: "надо включать в налоговый регистр информацию по этой сумме или нет".

Первый способ - НЕ НАДО (в регистре не должно быть этой суммы в принципе, т.к. это не объект налогообложения, точно так же как ушедшие в историю "декретные")

Второй способ - НАДО. Но тогда должен быть код вычета, так как исключить из налогообложения сумму попавшую в налоговый регистр можно только на основании конкретного вычета.

Поэтому я не вижу "дополнительной логичности", в моей логике по первому способу из налогового регистра данные летят в отчет так как и хочется ВСЕ.

То что какая-то бухгалтерская программа не может часть зарплаты не включить в налоговый регистр, а КЗ умеет, это не подтверждение "нелогичности" :)

Свое объяснение нелогичности применения 620 вычета я показал на примере того, что в общем случае у нас 620 код начинает действовать на разные коды дохода. А это поведение ближе к поведению социальных, имущественных и стандартных вычетов. Ну то есть мы тогда должны это показывать скорее там, чем помесячно.

Но можно и привести довод: а вообще-то этот вычет распространяется на вполне конкретный месяц и привязка должна быть к месяцу.

Ну то есть это очередное недоразумение с точки зрения "логичности" как и сами по себе "нерабочие рабочие дни"

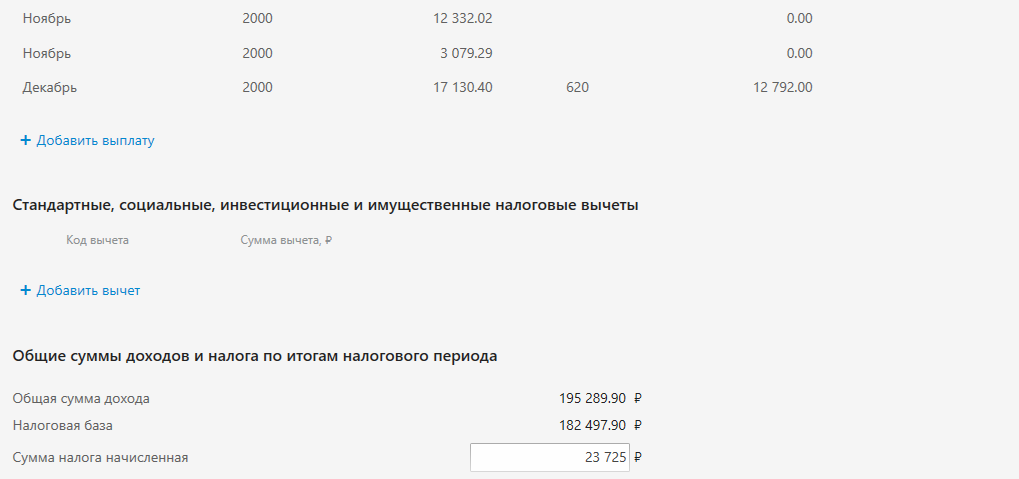

Всё дело в том, что нам надо показать общий доход, как в распечатке ЛС , и применить вычет 12792 к общему доходу, что бы получить налоговую базу меньшую, чем общий доход. В этом смысл льготы.

А у нас по вашим рекомендациям код 850 увеличивает общий доход, вычет 620 этот доход уменьшает и в налоговой базе получаем то же самое,что в общем доходе по распечатке ЛС без льготного уменьшения.

Я обратилась в техподдержку Контур-Зарплата, жду звонка.

850 вид в поставке настроен так, что уменьшает доход сотрудника (согласно разъснений ФНС, которые мы получили).

Если вы решили пойти по пути "показать полный доход и уменьшить облагаемый доход на сумму 620 вычета" - Вячеслав ответил как это сделать:

5) Вы можете настроить в КЗ любой способ учета!!!

Чтобы 850 у вас шел с 620 кодом вычета, вы и настройте его с 620 кодом вычета.

Если у вас у всех сотрудников достаточно 2000 кода дохода чтобы в полном объеме получить требуемый вычет, то все просто:

В настройке налога для 850 вида надо:

- указать 620 в столбце "Отд.Выч"

- в столбце "Доп" вместо того что там написано поставить букву К (русская)

- дополнительно, для того(тех) видов, на которые распространяется действие этого 620 вычета вам тоже в столбце "Отд.Выч" надо поставить 620. Например, если исходная сумма дохода у вас проведена окладом 104, то 620 надо поставить для оклада.

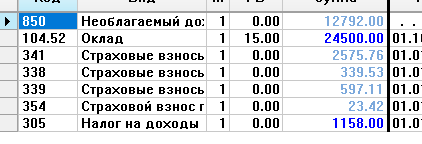

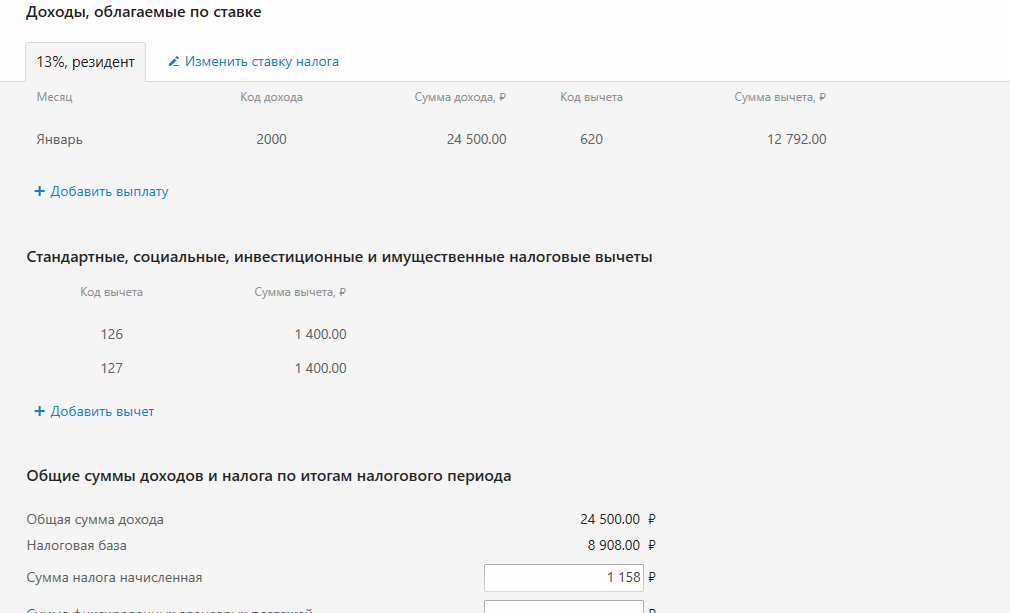

При такой настройке

С начислениями за 01.2022

Получим в отчете

На основании чего вы сделали вывод, что эти суммы должны сделать налоговую базу меньше чем общий доход?

Почему они не должны были сделать меньше общий доход?

Почему все 20 лет существования НК, суммы государственных пособий упомянутые в той же самой 217 статье НК что и обсуждаемая, не делали налоговую базу меньше чем общий доход?

Почему из-за этого и из-за того что ФНС решила сравнивать общий доход в РСВ и 6-НДФЛ приходилось подавать объяснительные вида: "общий доход в РСВ больше чем в 6-НДФЛ потому что в РСВ в общем доходе есть декретные, а в 6-НДФЛ их нет"?

если поставить вычет 620 в код 296, получим верную сумма НДФЛ, НО в 2_НДФЛ для сотрудника этот вычет встал в январь и февраль, хотя применяем его только в декабре

сумму вычета в 850 вид поставили в 12.2021?

Тогда нужна сохраненка

Отчеты 003.pdf

Прилагаю сохранёнку по сотруднику, а также сканы справок с нашими пометками как должно быть. Поставку на релиз 615 сделали.

Ещё вопрос по проактивным выплатам ФСС и форма списка застрахованных лиц для ФСС

на будущее - когда делаете сохраненку- галку "Обезличить" не убирайте.. ( перс. данные нельзя светить)

Удалил сохраненку из вашего поста.

По сути вопроса:

Вид 850 вы настроили правильно.

Но вы не указали для каких доходов нужно применять вычет 620..

Если настроить так:

И убрать сумму вычета для кода 620 из справочника "Виды вычетов по отдельным видам доходов"

То получим 2-НДФЛ:

Добрый день. Вопрос по проактивным выплатам ФСС и форма списка застрахованных лиц для ФСС вчера на веб-инаре прослушали. Остсаются налоги. Причем именно НДФЛ. По страховым вроде нормально

Николай ниже дал ответ по налогам. Вы не настроили в соответствии с инструкцией которая вам была дана.

Ещё момент - при сохранении Справки по застрахованному лицу не даёт выбрать Пользовательский формат. Эта кнопка вообще не активна

Пользовательский формат для выгрузки "Сведения о застрахованном лице" будет в следующем обновлении

Большое спасибо за последнее разъяснение - всё получилось как нам надо, и в 2-НДФЛ и в 6-НДФЛ. Почему-то суммы декабря по коду 2000 разбились на две - одна с вычетом 620, другая без. Главное никаких не доудержанных налогов и не обложенных сумм.

Почему-то суммы декабря по коду 2000 разбились на две - одна с вычетом 620, другая без

Видимо для какого то из видов не указали код вычета 620

Рано порадовалась. Есть вопрос ещё по двум сотрудникам. Прилагаю сканы с пометками. По Давыдову вопрос по вычету, а вот с Кадошниковым вообще интересно - сумма начисленная по ЛС не ровна сумме общего дохода по 2-НДФЛ, причем в 2-НДФЛ больше (?). Такое вообще возможно? Очень надеюсь, что вы мне поможете.

Из всего ПАТП-2 только по Кадошникову вопрос, все остальные правильно.

zp1_zplinfo_full_net(20220121_152255).cab

zp2_zplinfo_net(20220121_160745).cab

Сервис поддержки клиентов работает на платформе UserEcho

Светлана Александровна, давайте попробуем меньше эмоций и больше по делу.

1) во-первых Вы ошибаетесь, если считаете что ФНС нам что-то должна как разработчикам. Последние годы мы как разработчики часто получаем ответы вида "Вас эта ситуация не касается, поэтому мы не обязаны давать вам разъяснения, пусть к нам обратится налоговый агент, кого эта ситуация затронет и мы ему ответим". Если хотите я вам выложу скан подобного ответа?

2) во-вторых не очень понимаю из-за чего столько нервов. Сумма налога не изменяется как бы не произошло оформление.

У вас есть два способа что-либо "необложить" НДФЛ:

а) исходно не включить доход в базу. Как пример суммы отпуска по беременности и родам. Хотя они точно так же упомянуты в статье 217 НК.

б) включить доход в базу а затем исключить его при определении облагаемой базы

При этом любой из этих способов вам дает один и тот же итоговый налог.

Поэтому когда вы пишите "никакого влияния на расчет НДФЛ не получаем" вы ошибаетесь, либо у вас что-то настроено не так (с другой стороны я вижу "это сумма вошла, а потом вычет ее убрал", видимо база таки меньше).

У нас реализован вариант "а", просто потому что на тот момент никаких письменных разъяснений ФНС не было. А устное разъяснения ФНС было "вообще не надо включать в базу".

Более того! Способ "а" правильнее просто потому, что он НЕ привязан к коду дохода. А способ "б" выглядит менее правильным, потому что в общем случае вам 620 вычет надо будет поставить не только на 2000 код дохода, но и, например, на 2002, если часть зарплаты у вас шла премией. А итоговый результат (сумма НДФЛ) у вас будет абсолютно та же.

3) В-третьих, см.ст 81. НК "Внесение изменений в налоговую декларацию, расчеты"

1. При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном настоящей статьей.

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном настоящей статьей. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

В переводе на русский, с учетом п.2 - эта "ошибка" не будет даже считаться ошибкой, требующей подачи корректировок. Если еще проще: ФНС не важны такие мелочи, если не искажается сумма налога и/или не ущемляются как-либо права налогоплательщика и никаких последствий для налогового агента нет (и для вас как бухгалтера тоже)

4) кто написал эти образцы заполнения? И почему доверие авторам этих образцов больше? Они что ли не могут ошибаться? Даже ФНС в своих письмах может ошибаться ;)

5) Вы можете настроить в КЗ любой способ учета!!!

Чтобы 850 у вас шел с 620 кодом вычета, вы и настройте его с 620 кодом вычета.

Если у вас у всех сотрудников достаточно 2000 кода дохода чтобы в полном объеме получить требуемый вычет, то все просто:

В настройке налога для 850 вида надо:

- указать 620 в столбце "Отд.Выч"

- в столбце "Доп" вместо того что там написано поставить букву К (русская)

- дополнительно, для того(тех) видов, на которые распространяется действие этого 620 вычета вам тоже в столбце "Отд.Выч" надо поставить 620. Например, если исходная сумма дохода у вас проведена окладом 104, то 620 надо поставить для оклада.

Если ваша ситуация сложнее и "зарплата" за нерабочие дни у вас делится на несколько кодов дохода (не только 2000), то вам надо завести еще один вид по аналогии с 850, все настроить точно так как я описал для 850, только код дохода поставить не 2000.

Если хотите следовать Письму ФНС России от 02.02.2022 N БС-4-11/1156@ то надо настроить как в п.5.

6) применение указанного вычета в декабре выглядит странным. Вычетом является зарплата за нерабочие дни ноября. Дата получения дохода в виде заработной платы - последний день месяца. Как следствие дата попадание этого дохода в налоговую базу - 30.11.2022. В декабре этого вычета быть не должно.